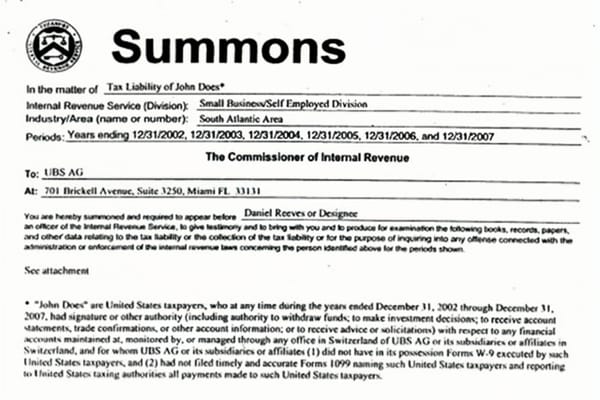

Many people think that the Common Reporting Standard (CRS) is merely a set of international guidelines that countries can implement at their discretion, allowing some nations to selectively enforce CRS based on their interests. However, the OECD, the creator of the CRS, anticipated various challenges and situations that countries would